Zeit ist Geld: Indikatoren für die Unternehmenskrise

Weshalb ist es so wichtig, Krisenindikatoren rechtzeitig zu erkennen? Entwickelt sich im Unternehmen eine Krise, kann in einem frühen Stadium noch gut gegengesteuert werden: 1. Der Aufwand, die Krise zu überwinden, ist zu diesem Zeitpunkt deutlich geringer als in einem späteren Stadium. 2. Der Zeitdruck ist weniger hoch als bei vorangeschrittener Krise. 3. Die Handlungsoptionen sind regelmäßig deutlich größer als in einem späteren Krisenstadium.

Unternehmen sollten daher Frühwarnsysteme, also Antennen, entwickeln, die frühzeitig eine sich abzeichnende Krise erkennen lassen.

Stadien der Krise

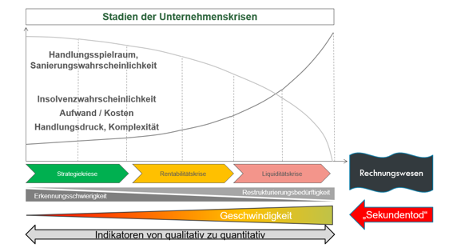

Schaut man sich einen typischen Krisenverlauf an, beginnt dieser zunächst mit einer Strategie- und Stakeholderkrise. D. h., die Unternehmensstrategie passt nicht mehr zu den aktuellen Marktgegebenheiten und die ersten Stakeholder (Kunden, Lieferanten, sonstige Geschäftspartner) beginnen, sich vom Unternehmen abzuwenden.

Am Anfang ist die Krise noch schwer zu erkennen, insbesondere ist eine Fluktuation bei Kunden, Lieferanten und Mitarbeitern allgemein schwankend und wird deswegen nicht gleich einer sich abzeichnenden Krise zugeordnet. Zu Beginn ist der Verlauf des Prozesses noch recht langsam, wodurch die Gefahr besteht, dass die Krise unentdeckt bleibt.

Mit weiterem Krisenverlauf wird nicht nur die Restrukturierungsbedürftigkeit deutlich größer, sondern auch die Insolvenzwahrscheinlichkeit steigt deutlich an. Korrespondierend dazu schwindet die Sanierungswahrscheinlichkeit. Aber vor allem beschleunigt sich die negative Entwicklung auch in zeitlicher Hinsicht.

Krisen erkennen

Zunächst einmal ist festzustellen, dass Unternehmer dazu neigen, eine Krise zu spät zu erkennen. Dies geht meist einher mit der Erkenntnis, fehlerhafte Entscheidungen getroffen zu haben. Daher wird das Eingeständnis der Krise so weit nach vorne verschoben, bis es nicht mehr vermeidbar ist.

Flankiert wird diese Entwicklung durch bestehende Wahrnehmungsverzerrungen. Man geht davon aus, weiterhin alles „im Griff“ zu haben.

Um dem zu entgegnen ist es für Unternehmen außerordentlich wichtig, Input von außen nicht nur ernst zu nehmen, sondern einen solchen Input von außen explizit einzufordern. In Betracht für derartige Informationen kommen z. B. Wirtschaftsauskunfteien. So erstellt die Creditreform jedes Jahr ein Rating über ein Unternehmen. Es ergibt durchaus Sinn, den offenen Austausch mit der Creditreform zu suchen, um zu besprechen, wo die Creditreform Schwächen im Unternehmen feststellt.

Eine weitere wichtige Erkenntnisquelle ist die Bank, insbesondere das Rating der Bank. Und auch eigene Mitarbeiter, der Steuerberater bzw. Wirtschaftsprüfer oder, soweit beauftragt, ein Unternehmensberater können hier entscheidende Informationen liefern.

Wichtig ist in diesem Zusammenhang, dass es völlig unerheblich ist, ob tatsächlich, also objektiv, schon eine Krise besteht oder nicht. Entscheidend ist, dass Außenstehende davon ausgehen, eine krisenhafte Situation würde bestehen. Alleine das kann nämlich z. B. schon dazu führen, dass sich eine Bank zurückzieht und keine weiteren Kredite mehr ausreicht bzw. ausgereichte Kredite zurückfordert. Solch unterschiedliche Einschätzungen können nur dann ausgeräumt werden, wenn man hier aktiv die Kommunikation sucht.

Krisenindikatoren

Akzeptiert man, dass eine frühzeitige Krisenerkennung bzw. ein Früherkennungssystem wichtig sind, stellt sich die Frage, nach welchen Indikatoren man suchen sollte.

Im Bereich der Strategie- bzw. Stakeholderkrise ist es wichtig, den Wettbewerb zu beobachten: Was machen Wettbewerber gut bzw. besser als das eigene Unternehmen? Welche neuen Wettbewerber kommen auf den Markt? Wie verschieben sich Marktanteile? Aber auch Kundenbewertungen sind äußerst wichtig. Aus diesem Grund sollte ein Unternehmen regelmäßig überwachen, was im Internet über das Unternehmen geschrieben wird.

Ein weiterer starker Indikator sind die eigenen Mitarbeiter. Neben Mitarbeiterbefragungen ist vor allem die Analyse einer etwaigen Mitarbeiterfluktuation wichtig. Allgemein gilt, dass die Analyse etwaiger Krisenindikatoren im Bereich der Strategie eher qualitativ und weniger quantitativ erfolgt.

Sofern sich die Krise schon in einer Absatzkrise manifestiert hat, ist nicht nur dann einzuschreiten, wenn man einen Absatzrückgang feststellt. Entscheidend ist vielmehr, ob sich der Absatz im Vergleich zum Wettbewerb negativ entwickelt. Hierzu könnte insbesondere ein unterdurchschnittliches Wachstum schon ein erster Indikator sein. Es ist also wichtig, den eigenen Absatz im Vergleich zum historischen Wachstum des eigenen Unternehmens aber auch im Vergleich zum Branchenwachstum zu stellen.

Sofern sich die Krise weiter fortsetzt und in eine Ertragskrise mündet, gilt Entsprechendes für den Ertragsrückgang, der sich nicht nur auf einen echten Rückgang beschränkt, sondern auch ein unterdurchschnittliches Wachstum mit umfasst. Allerdings ist hier darauf zu achten, dass man sich durch die Erfolgsrechnung (Gewinn- und Verlustrechnung, BWA) nicht blenden lässt. Manchmal werden hier Erträge aufgrund von Sondereffekten ausgewiesen. Zur Analyse dient alleine der nachhaltige operative Ertrag.

Wird man während einer Ertragskrise nicht tätig, mündet diese regelmäßig in einer Liquiditätskrise. Eine solche zeigt sich durch eine dauerhafte Inanspruchnahme des Kontokorrentkredits. Bereits vorher zeigt sie sich regelmäßig durch den Rückgang von Skonti-Erlösen bzw. eine Verschiebung der Verschuldungsstruktur (insbes. net working capital).

Unternehmen in Liquiditätskrisen sind häufig kurzfristig finanziert. Ein Warnsignal ist aber auch schon der Verlust eines angemessenen Liquiditätspuffers bzw. der Verlust einer angemessenen Eigenkapitalausstattung. Dramatisch wird es, wenn die Forderungsausfallversicherer das Delkredere kündigen und die Lieferanten in der Konsequenz auf Vorauskasse umstellen.

Aus diesem Grund sollten sich Unternehmen intensiv mit ihrem Rating beschäftigen. Darüber hinaus gibt die Analyse der Kennzahlen von Euler Hermes, die die spätere Insolvenz schon viele Jahre vorher voraussagen lassen, eine gute Auskunft über den Zustand eines Unternehmens.

Fazit: Was ist also zu tun?

Richten Sie ein Controllingsystem ein, das nicht erst dann Alarm schlägt, wenn sich die Liquidität in Richtung Zahlungsunfähigkeit verändert. Das Ziel Ihres Controllingsystems sollte sein, bestandsgefährdende Entwicklungen rechtzeitig zu erkennen. Sie brauchen dafür ein Früherkennungssystem. Ein solches setzt sich aus aktuellen und belastbaren Zahlen des Rechnungswesens zusammen, die um einen Blick in die Zukunft, also eine Planung, ergänzt werden.

Zum Schluss sollten Sie Chancen und Risiken systematisch erkennen und beobachten und insbesondere die Chancen weiterentwickeln. Dies setzt voraus, dass Sie eine permanente strategische Analyse betreiben und dies als Routineprozess in Ihrem Unternehmen verankern.