“Die Braut hübsch machen” - oder: Was muss ich bedenken, wenn ich mein Unternehmen wertorientiert steuern möchte?

Wertorientierung ist in aller Munde. Sie sollte das Ziel jeglicher Unternehmenssteuerung sein. Dies gilt nicht nur für Unternehmen, die in mittelfristiger Zukunft veräußert werden sollen, sondern auch für Unternehmen, die für den Unternehmer oder Familienangehörige erhalten werden sollen.

Aus ökonomischer Sicht sind (nur) solche Entscheidungen sinnvoll, die den Wert des Unternehmens erhöhen können. Unternehmen, die ihren Wert steigern, sind zugleich auch robust und in der Regel gewappnet für Krisen. Aber das ist nicht alles: Diese Unternehmen haben einen leichteren Zugang zu Fremdkapital und können so auch Expansionen und Wachstum finanzieren. Zuletzt sind solche erfolgreichen Unternehmen auch attraktiv für (junge) Talente – und sind damit auch weniger anfällig, was den Fachkräftemangel betrifft.

Wie bestimmt man den Wert eines Unternehmens?

Quelle: Bild von Alessandro D’Andrea von Pixabay

Hierfür ist es zunächst wichtig, den Begriff des Werts bzw. der Wertorientierung zu definieren: Im Rahmen der Unternehmensbewertung wird üblicherweise zwischen einem objektivierten Unternehmenswert und einem subjektiven Entscheidungswert unterschieden.

Der objektivierte Unternehmenswert stellt einen nachprüfbaren Zukunftserfolgswert aus Sicht der Anteilseigner dar, der von einem sachverständigen Dritten als plausibel erachtet wird. Demgegenüber ist ein subjektiver Unternehmenswert ein Entscheidungswert, der für einen Verkäufer festgelegt, unter welchem Verkaufspreis ein Verkauf nicht sinnvoll ist (Preisuntergrenze) und für einen Käufer eine Preisobergrenze zieht, oberhalb der ein Erwerb keinen Sinn macht.

Für die Wertsteuerung interessiert allein ein subjektiver Wert. Nur wenn bezogen auf die subjektiven Erwartungen und Einschätzungen des Unternehmers der Wert über seine persönliche Preisuntergrenze weiterentwickelt wird, ist die Steuerung erfolgreich. Umgekehrt ist die Steuerung auch nur erfolgreich, wenn bei gegebener Preisuntergrenze des Verkäufers gleichsam ein Verkauf mit einem potenziellen Erwerber zustande kommen kann. Und je attraktiver ein Unternehmen ist bzw. sich weiterentwickelt hat, desto höher wird auch die Preisobergrenze des potenziellen Käufers sein

Was sind die Werttreiber des Unternehmenswerts?

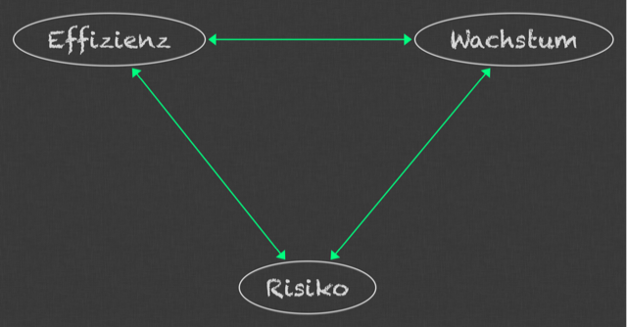

Die entscheidenden Werttreiber: Effizienz, Wachstum und Risiko.

Effizienz

Quelle: Bild von Orna Wachman von Pixabay

Unternehmen, die einen hohen Ertrag erzielen, also ökonomisch effizient sind, sind wertvoller als Unternehmen, die einen geringen Ertrag oder vielleicht sogar einen Verlust erzielen. Das Unternehmen sollte immer bestrebt sein, Erträge oberhalb der Kapitalkosten zu verdienen. Das sind die Kosten eines bestmöglichen Alternativinvestments im Vergleich zum Unternehmen.

Nur wenn Renditen oberhalb dieser Kapitalkosten erzielt werden, ist es aus ökonomischer Sicht sinnvoll, am Unternehmen festzuhalten.

Wachstum

Quelle: Bild von Annette Meyer von Pixabay

Die Natur lehrt uns, dass Organismen, die nicht mehr wachsen, früher oder später sterben. Nichts anderes gilt für Unternehmen. Dabei ist Wachstum kein Selbstzweck. Wachstum ist als eine Form der Marktbestätigung anzusehen, die die Position des Unternehmens im Markt unterstreicht.

Unternehmen mit einem guten Geschäftsmodell, mit einer guten Strategie und einer guten Effizienz wachsen. Gut gemanagte Unternehmen wachsen sogar höher als der Vergleichsmarkt. Zur Wahrheit gehört aber auch: Ein unendliches Wachstum ist nicht möglich. Irgendwann konvertiert jedes Wachstum wieder in Richtung des Wachstums des Gesamtmarkts. Aufgabe des Managements ist es daher, diese Konvergenz so gut wie möglich zeitlich hinauszuschieben.

Risiko

Quelle: Bild von Ralphs_Fotos von Pixabay

Der dritte Werttreiber für den Wert ist das Risiko. Die Ökonomie geht, dem Kapitalmarktmodell folgend, davon aus, dass im Rahmen der Ermittlung des Unternehmenswerts nur die sogenannten systematischen Risiken zu berücksichtigen sind. Dabei handelt es sich um Risiken, die auch durch Portfoliobildung nicht eliminiert werden können. Demgegenüber sollen sogenannte unsystematisch Risiken, also Risiken, die durch Portfoliobildung eliminiert werden können, im Rahmen der Unternehmensbewertung nicht berücksichtigt werden. Dem liegt der Gedanke zugrunde, dass Investoren grundsätzlich optimal diversifiziert sind und folglich sämtliche unsystematischen Risiken im Portfolio ausgleichen können.

Diese modelltheoretische Annahme trifft insbesondere auf mittelständische Unternehmen nicht zu. Daher würden wir für die Zwecke der Unternehmenssteuerung nicht von einem solchen Kapitalmarktmodell ausgehen, sondern als Risiko so definieren, dass entweder die Effizienzziele oder die Wachstumsziele nicht oder nicht mehr in der geplanten Größenordnung erreicht werden. Tatsächlich zeigen auch ökonomische Studien, dass Unternehmen mit niedrigen Fundamentalrisiken und einem guten Risiko-Rendite-Verhältnis langfristig bessere Börsenkursentwicklungen aufzeigen.

Magisches Dreieck

Die Aufgabe ist nun, Effizienz, Wachstum und Risiko in eine Balance zu bringen. Erträge, und damit Effizienz, kommen aus der Übernahme von Risiken. Effizienz ist wiederum Voraussetzung für Wachstum. Kein Risiko einzugehen, bedeutet daher Effizienz einzubüßen und Wachstum zu verlieren. Ein zu großes Risiko einzugehen kann vielleicht kurzfristig zu starkem Wachstum führen, langfristig aber das Unternehmen massiv schädigen. Insoweit müssen diese drei Größen in einen Gleichgewichtszustand (Homöosthase) gebracht werden.

Fazit

Unternehmerische Entscheidungen, Investitionsentscheidungen etc. dürfen nicht (mehr) nur noch anhand von Effizienzkennzahlen oder Wachstumszielen bewertet werden. Vielmehr muss stets berücksichtigt werden, wie die geplanten Maßnahmen sich auf das Risiko auswirken – und dabei insbesondere auf das Risiko, Effizienz-, oder Wachstumsziele zu verfehlen. Zusätzlich ist zu überprüfen, ob das mit der unternehmerischen Entscheidung eingegangene Risiko in einem aus Sicht des Unternehmens vernünftigen Risiko-Rendite-Verhältnis steht.

Jeder Unternehmer sollte sich daher fragen: Habe ich diesen Aspekt in früheren Entscheidungen berücksichtigt? Berücksichtige ich das Thema Wertorientierung bei meiner Unternehmenssteuerung?